200亿订单落地,毛利率超50%……环保“技术派”开始上场赚钱了

【谷腾环保网讯】近期,外卖三巨头的“价格战”如火如荼。

当外卖行业在比拼“谁补贴更多”时,环保行业多数企业也在面临“卷走利润、卷来危机”的价格绞杀。

令人欣喜的是,此时已有一批环保企业走在“反内卷”的前列。它们不参与价格厮杀,转而默默或干起“兼职”,或转型,或跨界......关键是,都还干得不错。

《环保水圈》在梳理和整合这些企业案例时,能够感知的是,他们或许是小部分,或许不能代表“行业走势”,或许存在剑走偏锋的情况,或许看起来有点“不务正业”......但是,总能为后来者提供一点点的“经验之谈”。

从“讲故事”到“要业绩”

五年间超15家企业“去环保化”

环保企业“去环保化”的本质,是想要通过淡化环保标签,试图撕掉“低端、低利润、强周期”的旧标签,在资本、政策、市场的多重博弈中寻找新生存空间。

据《环保水圈》不完全统计,自2020年以来,至少有15家环保企业出于战略升级、业务调整、聚焦主业、剥离低效资产等多重因素的考量,而进行了“去环保化”更名。

虽然和该阶段整体“更名潮”的环保企业数量相比,可谓是“大巫见小巫”,但去年开始的“去环保化”趋势,已经初露端倪。

而通过对这些环保企业“去环保化”更名案例的分析,我们可以发现:

其一,企业普遍将名称中的“环保”替换为“科技”“能源”或“新能源”等词汇,其中科技占比最多。

不难看出,传统环保企业试图搭上“科技”东风,传递技术驱动、高附加值的信号,吸引对高科技、新能源等热门赛道的资本关注。

同时,环保行业从“政策红利期”进入“存量竞争期”,各种补贴、红利开始消退,单纯依赖政策的模式难以为继。再加上产品利润率低、项目回款周期长等现实情况,多数环企开始缺乏盈利增长空间。

其二,环保产业正在经历从末端治理到价值创造的“二次革命”转型。“去环保化”的背后是行业生存逻辑的深刻变化,既是主动战略调整,也是被动适应环境的结果。

比如,多次更名的环保企业就不止一家。像合加资源-桑德环境-启迪环境、春都火腿-同力水泥-城发环境、东方园林(园林-环境-生态)等,而南方泵业自成立以来更是有5次更名经历。

大部分企业已然不能再局限于污染治理单一维度,而要通过技术介入能源、材料、城市运营等其他产业链,成为绿色经济的核心参与者而非配套服务商。

这并不否定环保本质,而是通过技术解耦与价值重构,将环境治理能力转化为跨产业赋能的底层操作系统。

毕竟现在已经不是光靠“讲故事”就能轻松拿项目的时代,“要业绩”“吃市场饭”“保障应收账款”等才是大家的当务之急。

另外,一些“去环保化”的更名则发生在兼并重组的“混改潮”时期,这一过程恰印证了环保产业从“野蛮生长”到“高质量转型”的必然规律。

技术派上位,工程派承压

不少环保企业其实“活得挺好”

从依赖工程建设的“规模扩张”转向技术驱动的“价值创造”,环保行业的竞争逻辑已经发生根本性转变。

拥有核心技术的企业逐渐成为行业主导者,而传统以工程承包为主的环保公司则面临利润萎缩、生存空间被挤压的困境。

这一趋势在近年的上市企业财报和资本市场表现中已清晰显现。

以碧水源为例,其自主研发的膜技术在市政污水、工业废水领域形成技术高墙,不仅拿下多个高难度项目,更将膜产品出口至海外市场。2023年其财报显示,膜技术相关业务毛利率超30%,远高于传统环保工程15%—20%的水平。

即便2024财报显示,其由于公司重要参股公司发生较大亏损,从而确认了较大投资损失,导致公司利润大幅下降,但整体毛利率仍然同比增长。

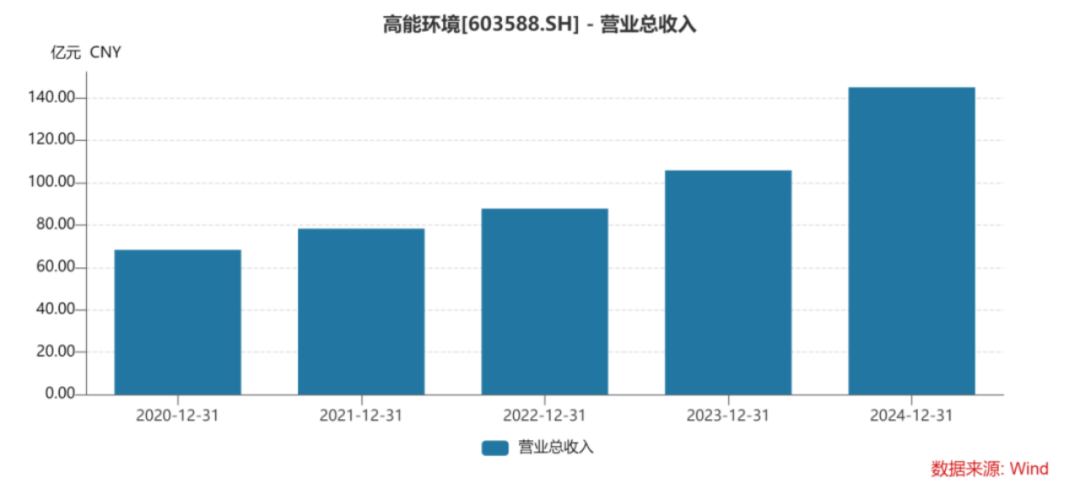

类似的,高能环境积极布局重金属污染治理技术和危废资源化利用技术,公司营收已经连续5年增长,从2020年的68.27亿元扩大到2024年145亿元,增长了112%。

图1 高能环境营业总收入持续增长

从细分领域来看,专注火电环保领域的青达环保这两年的业绩增速让人眼前一亮。

其凭借在干式排渣系统、烟气冷却器等产品的技术优势,2024年实现营收13.14亿元,同比增长27.67%;净利润为9297.32万元,同比增7.26%。其中,占主营收20.17%的湿式除渣系统的毛利率更是高达43.22%,实现逆市提升。

明显发现,不少环保行业的“技术派”企业已经通过创新实现高附加值盈利,而避免卷入“价格战”。

相比之下,以EPC模式等为主的环保工程公司则陷入增长瓶颈。这些企业普遍存在几个突出问题:

项目利润率持续走低,普遍维持在10%左右的水平;应收账款周期长,资金周转压力大;同质化竞争严重,缺乏差异化竞争优势等。

在市场环境变化和产业升级的双重压力下,这类环保公司正面临转型升级的迫切需求。

斩获超200亿元海外环保项目

“环保搭车基建”打开溢价空间

在“价格战”蚕食利润的国内市场困局下,拓展海外市场也成为一部分环保企业突破“内卷”的重要路径。

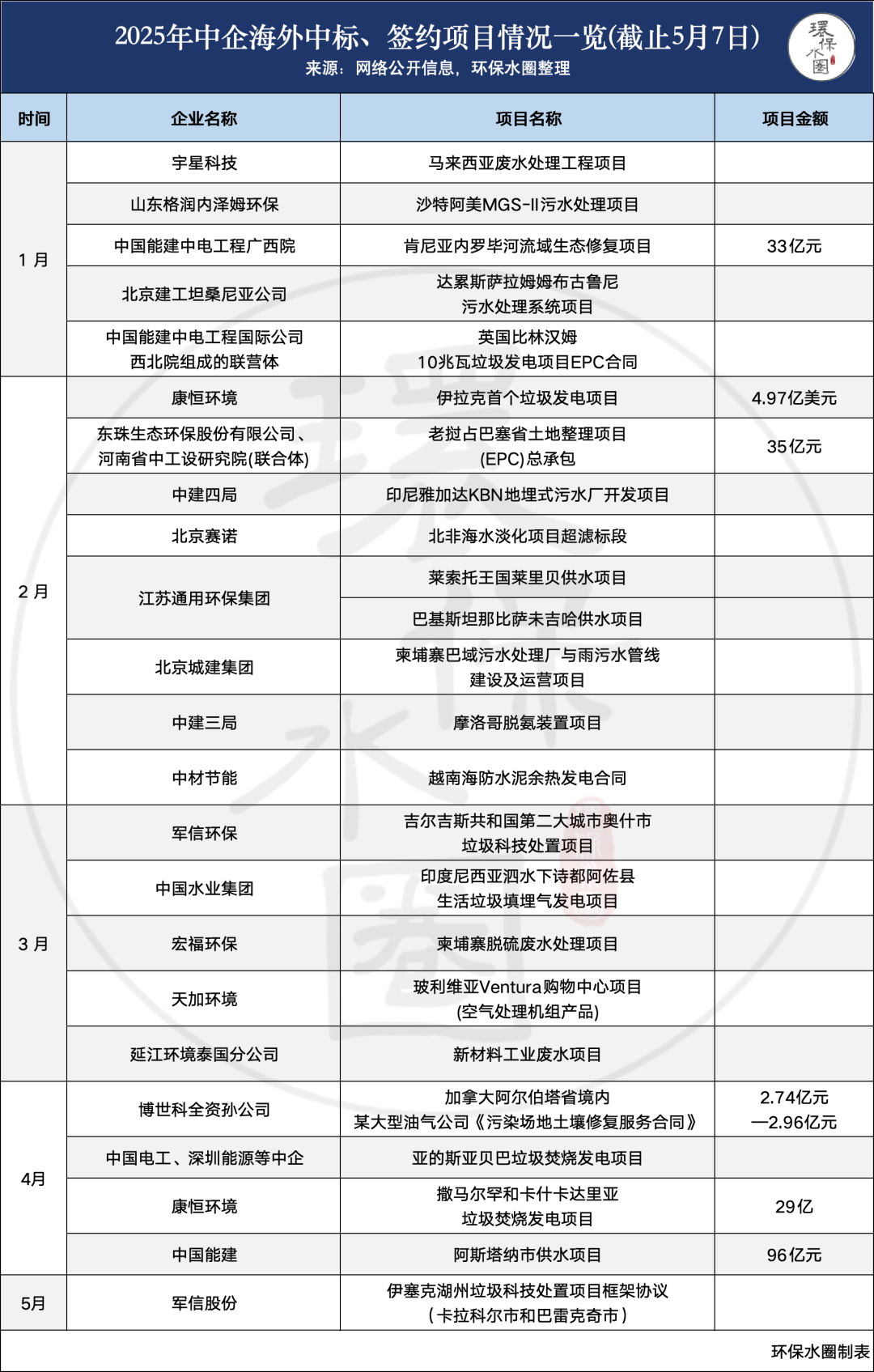

据《环保水圈》不完全统计,截至目前,2025年已有至少23家环保企业(联合体)斩获超200亿元海外环保项目(已公开中标金额的项目)。

一批中国环保企业已率先在国际市场构建起差异化竞争力,通过中标、签约、技术输出等方式,将业务版图延伸至东南亚、中亚、欧洲、非洲等地区,形成“多点开花”的全球化布局。

以垃圾焚烧业务为例,中国天楹、旺能环境、伟明环保等多家上市公司明显加大垃圾焚烧业务海外市场拓展力度,且大都聚焦泰国、马来西亚、越南等地区。

中国天楹2024年财报显示,亚洲及其他地区、欧洲地区的占比分别为13.35%和16.41%,两者较上年同比增长超20%。并且在亚洲及其他地区的毛利率高达53.70%,其在中国的毛利率仅31.54%。

更值得关注的是,不少中国环企承接的海外项目,多与中资基建项目形成配套,形成“基建+环保”的协同出海模式。

一方面,环保企业通过高毛利的海外市场破解国内价格战、低利润困局,通过技术升维打开海外溢价空间;另一方面,其以“环保搭车基建”的出海范式,破解单一产品或设备出口,构建和增值中国方案竞争力。

有人表示,中国环保业正在消失,但这种观点不太准确。中国环保行业只是正在经历从粗放式扩张向高质量价值的深度重构。

行业分化加剧下,第一批“觉醒”的大中小型环企集体开启突围战,通过产业重构突破低端标签、借助技术溢价实现高毛利、出海开辟新蓝海等方式,开始打破“低利润”魔咒。

大胆猜测一下,2025年后,拥有核心技术能力的环保企业或将进一步“去标签化”“业绩快增”,而依赖传统工程模式、同质化严重的企业则可能被兼并或淘汰。

使用微信“扫一扫”功能添加“谷腾环保网”