为碳定价:碳排放权交易体系(ETS)最全科普

碳排放权交易体系(ETS),又称碳市场,是鼓励减少温室气体排放的一项有效政策。一般来说,政府或其他指定的权威机构决定碳市场参与者在规定时间段内的温室气体排放限额,并分配给各家公司。超过了排放配额的碳市场参与者可以向有多余配额的参与者购买排放权。相应地,排放量低于配额的公司可以在碳市场出售配额。这种限额与交易(cap-and-trade)机制提供了一种有效的财政激励,促使企业尽可能将碳排放量降至限额以下。

限额与交易机制作为一种降低污染的模式,起源于上世纪八十和九十年代的美国。当时,该模式成功地应用于淘汰汽油中的铅、二氧化硫(SO2)和一氧化二氢(N2O),以应对酸雨问题。如今,这种限额与交易机制被广泛应用于许多重点行业的温室气体减排中。虽然碳排放权交易机制通常被称为碳市场,但二氧化碳远不是唯一纳入计算的温室气体。排放到大气中的温室气体有许多种,其中大部分气体的全球变暖潜能值(GWP)比二氧化碳高得多。例如,甲烷(CH4)是另一种排放较为普遍的温室气体,其全球变暖潜能值是二氧化碳的28倍。换句话说,排放一个单位甲烷的后果相当于排放了28个单位二氧化碳。因此,碳市场通常以二氧化碳当量(CO2e)为单位进行交易,将其他气体的温室效应换算成二氧化碳,以将多种温室气体纳入计算。

碳税 vs. 碳市场

在关于气候政策的讨论中,人们常常将碳税和碳市场相提并论。这两种方法都为碳排放定价,旨在减少温室气体排放,刺激低碳技术的投资和发展。如果碳市场采用拍卖的方式向企业分配碳排放权,则这种碳市场与碳税一样能为政府产生额外的收入,可投入于更多的绿色发展项目。

虽然碳税和碳市场听起来十分相似,但两者有着关键的区别。碳税是一项政府主导的策略,权威部门为温室气体排放指定一个固定的价格,根据每单位排放量向企业进行收费。这种方式下,市场会根据这一额外成本调整碳排放量。因此,碳税政策下的最终排放量是由市场决定的,较难预测。另一方面,碳市场则允许政府部门确定每年期望的最终排放量,并根据这个期望相应地分配排放限额,让市场决定温室气体排放权的价格。因此,在碳市场下,温室气体排放的价格是波动的,但排放总量相对来说更加可控。

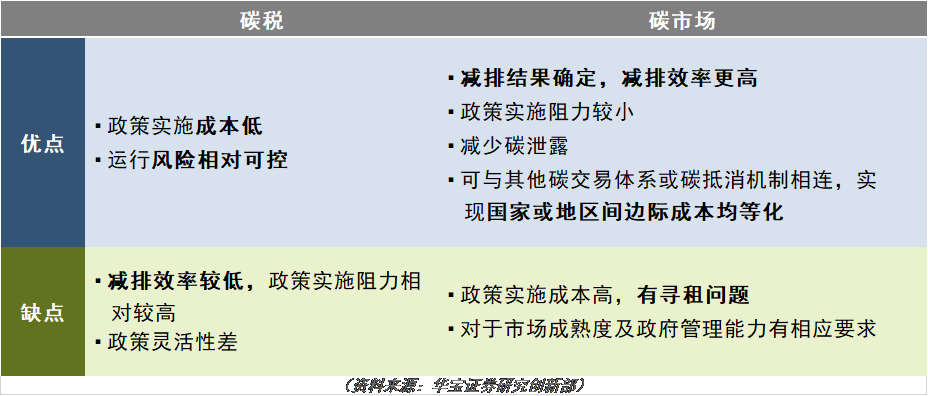

下表展示了碳税与碳市场各自主要的优劣势:

这两种政策可以结合使用,以更有效地激励不同的行业。总的来说,碳税更适合管理规模较小的行业的排放,而碳市场则更适合管理规模较大、污染严重的行业。

中国碳市场的发展

中国早在2011年就开始了碳市场的规划,并于北京、天津、上海、重庆、湖北、广东、深圳这七个辖区建立了试点碳市场。截至2020年11月,这些试点碳市场已覆盖20多个行业约3000家重点排放企业,二氧化碳交易总量达4.3亿吨,累计成交总额约100亿元人民币。在试点范围内,企业总排放量和排放强度均有所下降。这表明了碳排放权交易体系在中国是一个有效可行的气候策略。

全国碳市场启动

我国的全国碳排放权交易体系于2021年7月16日开始正式交易。作为世界上最大的碳排放权交易系统,该碳市场目前覆盖超过40亿吨年排放量,在第一阶段涵盖2225家燃煤和燃气发电企业,并打算未来几年纳入钢铁和化工等其他高耗能、高污染行业。企业的排放限额由其省级生态和环境部门决定并分配。

在初始阶段,企业的排放上限仍设定在接近企业实际排放量的水平,因此现阶段的碳市场并未给企业带来巨大的排放成本。这种温和的开端是大多数碳市场体系最初阶段的惯例,目的是为了给企业及市场一些适应新制度的空间。随着中国在节能减排的道路上不断推进,预计总排放上限将不断缩紧,推动碳价上涨,促使企业主动加大减排力度。

重点关注排放强度

我国的碳排放权交易体系与其他国家的不同之处在于,中国碳市场注重的是降低排放强度,而不是减少绝对排放量。也就是说,目前的目标是减少生产等量的能源所排放的温室气体。因此,一些在碳市场评估下取得减排进展的企业,即使降低了每单位能源的排放量,仍有可能因总体能源产量的增加而出现绝对排放量的上升。

中国之所以选择排放强度而不是绝对排放量作为国家碳交易的基准,原因在于对能源安全的考虑和持续发展的需要。目前,能源安全仍然是我国面临的主要挑战。与此同时,国内工业和民生方面的能源需求持续增长。因此,为满足日益增长的能源需求并支持经济发展,中国需要继续提高国内能源产量,应对气候变化的政策也不应鼓励减少能源供应。以排放强度为基准的考核办法可以避免企业通过减少能源产出争取排放配额剩余,同时也能促进企业提高能源生产效率,增加低碳、高质量能源的供应。

全球其他碳排放权交易体系

世界银行的数据显示,截至2021年5月,全球20%以上的温室气体排放已纳入碳定价体系内,目前共有64个运行中的碳定价机制。下图展示了已经实施或正在考虑实施碳市场或碳税的国家和地区:

(资料来源:世界银行)

欧洲

欧盟碳交易系统(EU ETS)自2005开始运作,是全球最早的碳市场。欧盟碳交易系统最近才被中国的全国碳市场超越,为世界第二大碳排放权交易体系。该市场覆盖了一万多个实体,占欧盟温室气体排放总量的40%。它涵盖31个国家,包括所有28个欧盟成员国,以及冰岛、列支敦士登和挪威。碳市场参与者包括电力、制造业和欧洲经济区内的航空业。欧盟碳市场已历经几项改革,而最新的一项提议作为“欧洲绿色新政”的一部分于2021年7月提出,考虑将欧盟碳交易系统的范围扩大到海运、公路运输和建筑行业。欧盟的欧洲绿色新政设定了具有法律约束力的温室气体减排目标,即于2030年在1990年排放水平上削减至少55%,并在2050年实现碳中和。

北美洲

美国目前还没有建立国家碳排放交易体系的计划。然而,美国一些州与加拿大的几个省份合作建立了区域性碳市场。其中一个区域碳市场是区域温室气体减排行动(RGGI),由美国东北部和大西洋中部的九个州联合启动,仅针对电力部门的二氧化碳排放。另一个区域碳市场是2012年启动的西部气候倡议(WCI),由美国七个州和加拿大四个省组成。WCI的目标是在成员州、省促进碳排放交易体系的发展,以在2020年将区域碳排放从2005年的排放水平上降低15%。到目前为止,只有美国加利福利亚州和加拿大魁北克省根据WCI建立了碳市场。在缺乏全国碳排放权交易体系的情况下,北美的这些区域碳市场代表了政治、资源利用、经济和环境问题方面的地区差异。

(资料来源: Climate Xchange)

亚太地区

亚洲方面,目前有正在运行的碳市场的国家包括中国、韩国、日本和哈萨克斯坦。韩国碳排放交易体系于2015年启动,是东亚第一个实施全国强制性碳市场的国家。该碳市场不仅涵盖了电力和工业领域,还包括废物处理和国内航空行业,其覆盖范围达到全国排放量的70%以上。从2015年到2017年,韩国碳排放交易体系报告了3.5%的碳排放强度降幅。该国的目标是到2030年,碳排放量比现有发展模式(business-as-usual)水平下降37%。

另一方面,日本并没有一个全国性的碳排放交易体系,但其首都东京都实行了强制性的碳排放限额与交易项目,要求大型建筑、工厂、供热系统和其他大型化石燃料消费者将碳排放量减少到特定基准以下。东京都在2019年宣布了“零排放东京战略”,承诺到2020年在2000年排放基础上减少30%的温室气体排放,并到2050年实现二氧化碳净零排放。

哈萨克斯坦碳排放交易系统于2013年启动,但初期由于遇到法律冲突和温室气体监管方面的空白,未能实现减排目的。该碳市场在2016年至2017年暂停,以改革分配规则和解决运营问题,之后于2018年重启。截至2020年底,哈萨克斯坦碳市场的范围涵盖了电力、中央供热系统、石油天然气开采、冶金、化工、材料加工领域如水泥生产等225类设施。

新西兰碳市场是目前在大洋洲唯一运营的碳排放交易体系。该项目于2008年启动,是唯一纳入林业的碳排放权交易体系。新西兰承诺到2030年将温室气体排放量在2005年的基础上减少30%。在新冠疫情大流行之前,新西兰碳市场预计在2020年的减排量为290万吨。该国人口更多的邻居澳大利亚此前也一直在计划设立全国碳排放权交易系统,但项目在2013年因政府换 届搁浅。

碳交易执行中的挑战

数据质量

碳排放权交易体系发展的关键挑战之一是数据质量。就我国而言,现阶段国内企业发展和管理成熟度差异较大,因此企业正确收集、整理和存储数据的能力也参差不齐,收集的数据往往缺乏一致性、完整性和有效性。此外,在试点市场阶段,一些公司和第三方组织被发现伪造排放数据。对于碳交易机制的长期健全发展和信誉来说,加强公司治理和数据管理能力至关重要。

为了解决数据问题,碳交易机制发展的一个关键部分是建立一个健全的测量、报告和验证系统(MRV)。MRV系统要求企业提交排放数据以供政府检察员或官方指定的第三方专家审核,无论该数据是由设备直接测量得出还是根据排放系数计算得出。一个法定MRV框架应该结合健全可靠的执行措施,例如对不合规的实体进行财政制裁、收紧下一报告时期的排放上限、甚至刑事处罚。

碳泄漏

碳排放权交易体系面临的另一个常见问题是碳泄漏。碳泄漏是指碳排放从严格限制排放的地区转移到气候相关法规较为宽松的地区。例如,作为WCI成员的加利福尼亚州由于与临近的州交换电力合同,造成了严重的碳泄漏。这种泄漏也可能发生在排放政策不对称的部门和企业之间。例如,一个地区碳市场的实施可能会促使该地区未被碳市场纳入的实体的碳排放增加。

为了防止碳泄漏,欧洲议会正在考虑碳边界调整机制(CBAM)。该机制从电力和能源密集型工业部门开始,对从温室气体排放规定不如欧盟严格的国家进口某些产品征收碳税。另外,中国碳市场按照碳排放强度衡量配额的方法也可能降低碳泄漏的可能性。总体而言,要在更深层次上解决碳泄漏问题,加强排放监管,扩大区域和国际碳市场是从源头避免这一问题出现的关键。

使用微信“扫一扫”功能添加“谷腾环保网”